Điều gì sẽ giúp doanh nghiệp cà-phê Việt "làm chủ giá" trong năm 2024?

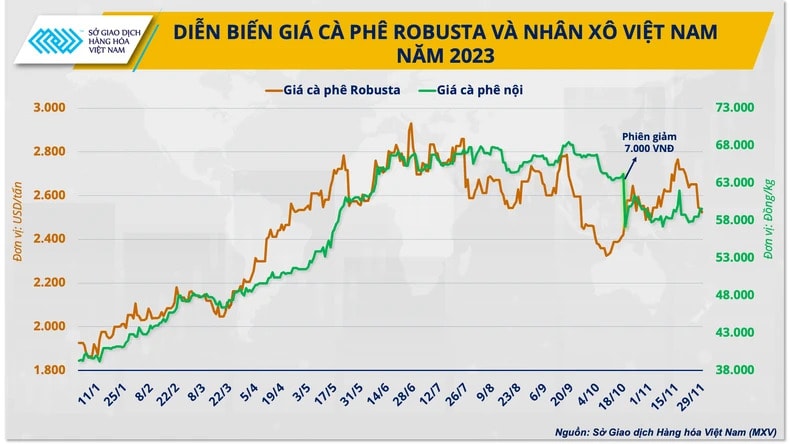

Có thể nói, 2023 là một năm “được giá” của ngành cà-phê Việt Nam, trong đó, tháng 9 giá đã lên đỉnh lịch sử với 68.500 đồng/kg. Dự kiến, sang năm 2024, nguồn cung cà-phê nước ta sẽ trở thành tiêu điểm của thị trường. Do đó, doanh nghiệp Việt cần sớm có chiến lược để “làm chủ giá”.

Giá cà-phê neo cao dù nguồn cung dần cải thiện

Hai tháng trở lại đây, đồ thị giá cà phê có nhiều biến động lớn nhưng vẫn duy trì ở mức cao so đầu năm. Sở Giao dịch Hàng hóa Việt Nam (MXV) cho biết, giá Robusta trên Sở Giao dịch Liên lục địa châu Âu (ICE-EU) kết phiên 29/11 tại 2.523 USD/tấn, giảm 13,3% so mức cao nhất 15 năm vào cuối tháng 6, nhưng tăng 31,8% so đầu năm 2023.

Tương tự, theo dữ liệu của giacaphe.com giá cà phê nhân xô Việt Nam ngày 29/11 thu mua ở mức 59.600 đồng/kg, giảm 13% so mức đỉnh lịch sử 68.500 đồng/kg hồi tháng 9. Dù vậy, đây vẫn là mức giá cao so giá trung bình 56.900 đồng/kg từ đầu năm đến nay.

Nguyên nhân khiến giá cà-phê rung lắc thời gian gần đây chính là biến động về nguồn cung và tâm lý đầu cơ trên thị trường.

Đầu tháng 10, triển vọng nguồn cung Robusta tương đối tích cực khi Brazil đẩy mạnh xuất khẩu cà-phê và Việt Nam có nhiều triển vọng về lượng cà-phê vụ mới. Điều này khiến giá Robusta trên Sở ICE-EU và giá cà-phê nội địa điều chỉnh giảm rõ rệt. Thậm chí, cũng theo giacaphe.com, giá cà-phê nhân xô của Việt Nam có thời điểm hạ kỷ lục 7.000 đồng/kg chỉ sau một đêm và gây hoang mang tâm lý cho thị trường.

Nhưng sau đó, mưa đã xuất hiện tại vành đai cà-phê của Việt Nam và làm dấy lên lo ngại tiến độ thu hoạch của nông dân bị cản trở, thời gian xuất khẩu cà-phê vụ mới bị chậm lại. Bối cảnh này đẩy giá bật tăng.

Đặc biệt, đồng Dollar Mỹ yếu đi sau khi lạm phát của Mỹ có tín hiệu hạ nhiệt đã thúc đẩy giới đầu cơ đặt cược vào khả năng giá cà-phê tiếp tục tăng. Điều này khiến lực mua chiếm ưu thế, đồng nghĩa với việc hỗ trợ giá neo ở mức cao.

Cung-cầu làm chủ thị trường khiến giá “chững nhịp”

Biến động lớn về giá trong giai đoạn cuối năm khiến giới phân tích và đầu tư đang mong muốn đi tìm trả lời cho câu hỏi “năm 2024, giá cà-phê sẽ biến động ra sao và yếu tố nào có thể dẫn dắt thị trường?”.

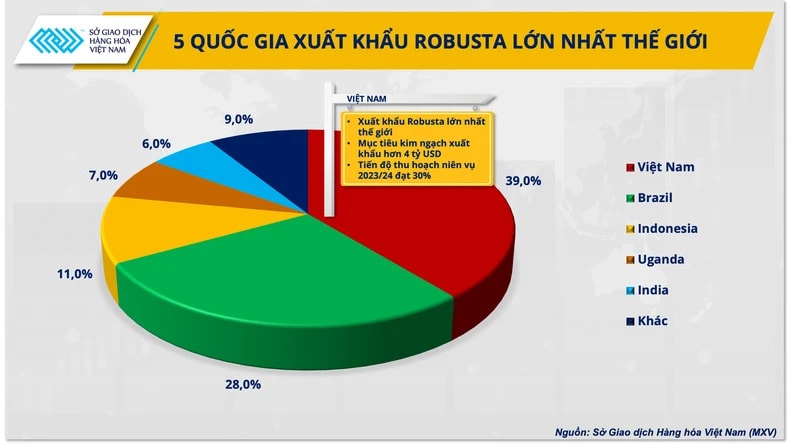

Theo nguồn tin tổng hợp, hiện nay tiến độ thu hoạch cà-phê niên vụ 2023/24 tại Việt Nam đã đạt 30% kế hoạch và dự kiến tháng 12 này thu hoạch tập trung sẽ diễn ra. Như vậy, khả năng cao trong tháng đầu tiên của năm 2024, hoạt động thu hoạch cà-phê của nông dân cơ bản hoàn thành và nguồn cung định hình rõ nét.

Trong khi đó, hoạt động xuất khẩu Robusta của Brazil có thể chững lại và lúc này tâm điểm chú ý chuyển sang Việt Nam. Tranh thủ giá cao, chỉ trong 4 tháng gần đây, Brazil đã xuất đi 2,51 triệu bao Robusta, tăng 171% so tổng số trong niên vụ 2022/23 và gấp gần 5 lần so cùng kỳ năm niên vụ trước, theo dữ liệu từ Hiệp hội Những nhà xuất khẩu cà-phê Brazil (CECAFE). Điều này có thể khiến Brazil tạm thời hết hàng trước khi niên vụ mới bắt đầu từ tháng 7/2024.

Hơn nữa, tâm lý thị trường trong năm 2024 dự kiến ổn định hơn so hiện tại. Dự kiến, Cục Dự trữ Liên bang Mỹ (FED) sẽ họp vào tháng 12/2023 và tháng 1/2024. Quyết định lãi suất từ cuộc họp này sẽ giúp thị trường có cái nhìn rõ nét hơn về điều hướng chính sách của cơ quan này và kỳ vọng dừng chu kỳ thắt chặt tiền tệ sẽ có câu trả lời.

Như vậy, thị trường cà-phê đầu năm 2024 đặt trong bối cảnh mới với kỳ vọng tâm lý thị trường ổn định và yếu tố cung-cầu trở thành tâm điểm thị trường, đặc biệt là nguồn cung tại Việt Nam.

Ông Nguyễn Đức Dũng, Phó Tổng Giám đốc MXV nhận định, những tháng đầu năm 2024 nguồn cung Robusta của Việt Nam có thể sẽ chiếm lĩnh thị phần trên thị trường toàn cầu. Với lượng cà-phê sẵn có nhờ hoạt động thu hoạch, dự kiến giá cà-phê sẽ có nhịp giảm trong ngắn hạn. Dù vậy, mức điều chỉnh sẽ tương đối nhẹ nhàng và giá có thể neo trên 2.300 USD/tấn.

Cẩn trọng trước “bẫy xuất khẩu”

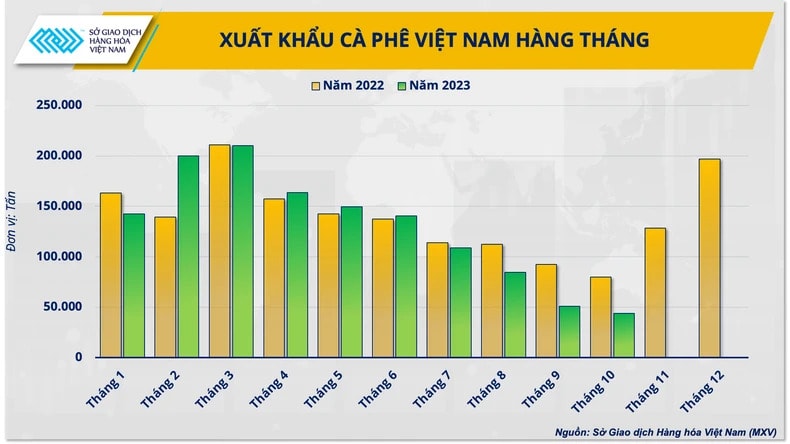

Giá cà-phê neo ở mức cao nhìn chung là tin tốt đối với ngành cà phê Việt Nam nhưng cũng tiềm ẩn rủi ro về mất cân đối xuất khẩu cục bộ. Điều này gợi nhắc về tình cảnh lao đao nguồn cung những tháng cuối niên vụ 2022/23.

Nhìn lại dữ liệu từ Hải quan Việt Nam, xuất khẩu cà-phê của nước ta bắt đầu giảm mạnh từ tháng 4/2023 và liên tiếp đi xuống trong vòng 7 tháng. Đỉnh điểm, lượng cà-phê xuất đi trong tháng 10 chỉ ở mức khoảng 43.700 tấn, giảm lần lượt 14,2% và 48,8% so tháng trước và cùng kỳ năm 2022, đẩy nước ta vào tình trạng khan hiếm nguồn cung.

Thiếu hụt cà-phê cục bộ đưa đến nhiều hệ lụy đáng buồn cho toàn ngành. Điển hình giá cà-phê 4 tháng cuối niên vụ 2022/23 tăng cao kỷ lục nhưng nông dân và doanh nghiệp xuất khẩu Việt không được hưởng lợi nhiều do nguồn cung chỉ còn tại các doanh nghiệp đầu tư trực tiếp nước ngoài. Thậm chí, Việt Nam còn phải tăng nhập khẩu cà-phê 19% so niên vụ 2021/22 để đáp ứng các đơn hàng xuất khẩu dù là nước cung ứng Robusta lớn nhất thế giới.

Quay lại niên vụ 2023/24, tình hình nguồn cung cà-phê toàn cầu đang đứng trước bức tranh kém khả quan. Bộ Nông nghiệp Mỹ (USDA) đã hạ ước tính lượng Robusta của cả ba quốc gia sản xuất lớn nhất thế giới gồm: Việt Nam, Brazil và Indonesia. Thậm chí, VICOFA cũng dự kiến sản lượng cà-phê của Việt Nam giảm 10% trong niên vụ này.

Tuy nhiên, thị trường kỳ vọng đầu năm năm 2024, Việt Nam sẽ là tâm điểm nguồn cung Robusta toàn cầu trong đầu khi tâm lý thị trường ổn định và nguồn cung suy yếu tại các thị trường cung ứng lớn khác. Đón đầu trước điều này, các doanh nghiệp xuất khẩu cà-phê nước ta cần có chiến lược cẩn trọng hơn để có thể làm chủ giá và tránh “bẫy xuất khẩu”.

Có thể đầu năm sau, giá cà-phê vẫn neo cao giúp nông dân đẩy mạnh bán hàng và Việt Nam lại rơi vào trạng thái khan hiếm nguồn cung cục bộ như niên vụ 2022/23. Ông Dũng cho rằng, các doanh nghiệp cần sớm liên kết với nông dân, triển khai các chiến lược thu mua và xuất khẩu hợp lý để phân bổ hợp lý lượng cà-phê sẵn có. Điều này giúp các doanh nghiệp có thể “làm chủ giá” và đem về lợi nhuận tốt nhất trong năm 2024.

Theo Nhandan